Votre argent dort sur un compte courant à 0% ? Pendant ce temps, l’inflation grignote votre pouvoir d’achat de 2,5% par an. En clair : ne rien faire, c’est perdre de l’argent !

Pourtant, seulement 7% des Français investissent en bourse selon l’AMF, contre 55% des Américains. Cette frilosité nous coûte cher : sur 30 ans, un placement en actions rapporte en moyenne 10,5% par an contre 2% pour un livret A.

Bonne nouvelle : Investir en bourse n’a jamais été aussi simple et accessible ! Avec les ETF, les robo-advisors et les applications mobiles, vous pouvez commencer avec seulement 25€ par mois et obtenir des rendements supérieurs aux livrets sans prendre de risques démesurés.

Dans ce guide complet, nous allons vous expliquer comment investir intelligemment en 2026, quels sont les meilleurs supports pour débuter, et surtout comment éviter les erreurs qui coûtent cher. Fini l’excuse “c’est trop compliqué” : après cet article, vous aurez toutes les clés pour faire fructifier votre épargne !

Pourquoi investir en bourse est essentiel en 2026

La réalité qui fait mal : l’inflation mange votre épargne

Simulation choc sur 20 ans avec 50 000€ :

Résultat brutal : Sans investissement, vous perdez 39% de votre pouvoir d’achat en 20 ans !

Les Français et la bourse : une relation compliquée

Pourquoi cette phobie française ?

- Manque d’éducation financière : 70% ne savent pas ce qu’est un ETF

- Peur des krachs : Souvenir de 2000 et 2008

- Complexité perçue : “Il faut être expert”

- Montants minimum élevés : Croyance obsolète

La réalité 2026 :

- Accessibilité : 1€ minimum sur certains brokers

- Simplicité : ETF = diversification en 1 clic

- Sécurité : Fonds de garantie jusqu’à 70 000€

- Performance : +6,8% par an en moyenne sur 30 ans

L’avantage des intérêts composés : la 8ème merveille du monde

Einstein aurait dit : “Les intérêts composés sont la 8ème merveille du monde. Celui qui les comprend les gagne, celui qui ne les comprend pas les paye.”

Exemple concret :

- Versement : 200€/mois pendant 30 ans

- Total versé : 72 000€

- Capital final à 7%/an : 245 407€

- Gains des intérêts composés : 173 407€ !

Plus vous commencez tôt, plus c’est magique :

- À 25 ans : 40 ans d’investissement = 525 581€

- À 35 ans : 30 ans d’investissement = 245 407€

- À 45 ans : 20 ans d’investissement = 98 846€

Conclusion : Chaque année qui passe sans investir vous coûte des dizaines de milliers d’euros !

Les bases de l’investissement boursier pour débutants

Les 5 principes d’or de l’investissement

1. Ne jamais investir ce dont vous avez besoin

- Gardez 3-6 mois de charges courantes de côté

- N’investissez que l’argent disponible sur 5+ ans

- Commencez petit : 25-50€/mois suffisent

2. La diversification est votre bouée de sauvetage

- Ne mettez jamais tous vos œufs dans le même panier

- Répartissez par zones géographiques et secteurs

- Les ETF font ça automatiquement pour vous

3. Le temps est votre meilleur allié

- Plus l’horizon est long, moins le risque est élevé

- Sur 15+ ans, les actions n’ont jamais perdu d’argent

- Patience et régularité battent timing et spéculation

4. Frais faibles = performance élevée

- 1% de frais en plus = 25% de rendement en moins sur 30 ans

- Privilégiez les ETF (0,1-0,5% de frais) aux fonds actifs (1,5-2,5%)

- Négociez les frais de courtage

5. Investissement programmé (DCA)

- Versements réguliers automatiques

- Lisse la volatilité dans le temps

- Évite les erreurs de timing

Psychologie de l’investisseur : votre pire ennemi, c’est vous

Les biais qui vous coûtent cher :

L’aversion aux pertes

- On ressent 2x plus une perte qu’un gain équivalent

- Résultat : on vend au mauvais moment (panique)

- Solution : automatisation et vision long terme

L’effet de foule

- On achète quand ça monte (euphorie)

- On vend quand ça baisse (peur)

- Solution : investissement programmé contra-cyclique

L’excès de confiance

- “Je peux battre le marché”

- 95% des gérants n’y arrivent pas !

- Solution : ETF passifs et humilité

Le bruit médiatique

- Les médias amplifient la volatilité

- “Krach”, “bulle”, “opportunité du siècle”

- Solution : couper les infos financières quotidiennes

PEA vs Compte-titres vs Assurance vie : que choisir ?

Le PEA : l’arme fiscale française

Plan d’Épargne en Actions (PEA) :

- Plafond : 150 000€

- Fiscalité après 5 ans : 0% d’impôt ! (seulement 17,2% de prélèvements sociaux)

- Supports : Actions européennes et ETF éligibles

- Inconvénient : Géographie limitée à l’Europe

Calcul d’économie fiscale :

- Gain de 20 000€ après 5 ans

- Compte-titres : 20 000€ × 30% = 6 000€ d’impôts

- PEA : 20 000€ × 17,2% = 3 440€

- Économie : 2 560€ !

Le compte-titres : la liberté totale

Avantages :

- Plafond : Illimité

- Univers d’investissement : Monde entier

- Liquidité : Immédiate sans contrainte

- Actions individuelles : Apple, Amazon, Tesla…

Inconvénients :

- Fiscalité : 30% sur les gains (flat tax)

- Complexité : Plus de choix = plus de décisions

L’assurance vie : le couteau suisse

Points forts :

- Fiscalité progressive : 7,5% après 8 ans (+ abattement 4 600€)

- Flexibilité : Fonds euros + unités de compte

- Transmission : Avantages successoraux

Points faibles :

- Frais : Plus élevés que les comptes-titres

- Choix limité : Sélection de l’assureur

Notre recommandation stratégique

Pour un débutant :

- PEA en priorité : fiscalité imbattable pour l’Europe

- Assurance vie en complément : pour la diversification monde

- Compte-titres plus tard : quand les enveloppes sont pleines

Répartition type pour 1000€/mois :

- PEA : 600€/mois (ETF Europe)

- Assurance vie : 400€/mois (ETF Monde + fonds euros)

Les ETF : la solution idéale pour débuter

Qu’est-ce qu’un ETF ?

ETF = Exchange Traded Fund (Fonds indiciel coté)

Imaginez un panier contenant :

- 500 actions différentes (diversification automatique)

- Géré par un robot (pas d’émotion, frais faibles)

- Suit un indice boursier (CAC 40, S&P 500, MSCI World…)

- Frais ultra-bas (0,1% à 0,5% par an)

Concrètement : Avec 100€, vous achetez une petite part de 500+ entreprises mondiales !

Les avantages révolutionnaires des ETF

Vs actions individuelles : ✅ Diversification automatique : 1 ETF = 500+ actions ✅ Pas de risque individuel : si Apple chute, vous avez 499 autres actions ✅ Simplicité : 1 achat vs 500 ordres

Vs fonds actifs traditionnels : ✅ Frais 5x plus faibles : 0,2% vs 1,5% par an ✅ Performance supérieure : 85% des gérants sous-performent leur indice ✅ Transparence : vous savez exactement ce que vous achetez

Top 5 des ETF pour débutants

1. Amundi MSCI World (CW8) – L’incontournable

- Composition : 1 600 entreprises mondiales

- Frais : 0,38% par an

- Performance 10 ans : +10,1%/an

- Éligible : PEA, Assurance vie

- Pourquoi : Diversification mondiale maximale

2. Amundi CAC 40 (C40) – Le French touch

- Composition : 40 plus grandes entreprises françaises

- Frais : 0,25% par an

- Performance 10 ans : +6,8%/an

- Éligible : PEA

- Pourquoi : Parfait pour commencer en terrain connu

3. Amundi S&P 500 (500) – La puissance américaine

- Composition : 500 plus grandes entreprises US

- Frais : 0,15% par an

- Performance 10 ans : +12,4%/an

- Éligible : Compte-titres, Assurance vie

- Pourquoi : Les meilleures entreprises mondiales (Apple, Microsoft, Amazon…)

4. Lyxor Core STOXX Europe 600 (MEUD) – L’Europe complète

- Composition : 600 entreprises européennes

- Frais : 0,07% par an (le moins cher !)

- Performance 10 ans : +7,9%/an

- Éligible : PEA

- Pourquoi : Europe complète à prix mini

5. Amundi MSCI Emerging Markets (AEEM) – Les pays émergents

- Composition : Chine, Inde, Brésil, Taiwan…

- Frais : 0,20% par an

- Performance 10 ans : +4,1%/an

- Éligible : Compte-titres, Assurance vie

- Pourquoi : Croissance démographique et économique

Comment construire un portefeuille ETF équilibré

Portefeuille débutant conservateur (PEA) :

- 70% ETF Europe (MEUD ou C40)

- 30% ETF Monde (CW8)

Portefeuille intermédiaire (PEA + Assurance vie) :

- 40% ETF Europe (PEA)

- 40% ETF USA (Assurance vie)

- 20% ETF Émergents (Assurance vie)

Portefeuille expérimenté (Multi-supports) :

- 30% ETF Europe (PEA)

- 30% ETF USA (Compte-titres)

- 20% ETF Émergents (Compte-titres)

- 10% ETF Immobilier (REIT)

- 10% Obligations (sécurité)

Stratégies d’investissement progressif

Le DCA (Dollar Cost Averaging) : la stratégie gagnante

Principe : Investir la même somme tous les mois, peu importe les conditions de marché.

Avantages magiques du DCA :

- Lisse la volatilité : vous achetez plus d’actions quand c’est bas

- Évite les erreurs de timing : impossible de mal chronométrer

- Force à la discipline : automatisation = pas d’émotion

- Accessible : commence à 25€/mois

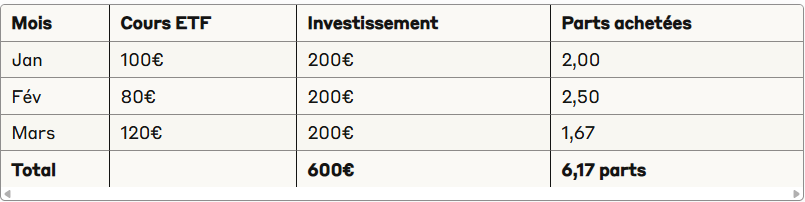

Exemple concret DCA :

Prix moyen : 600€ ÷ 6,17 = 97,24€ (vs cours moyen de 100€)

La diversification géographique intelligente

Répartition mondiale optimale selon les capitalisations boursières :

- États-Unis : 60% (plus grandes entreprises mondiales)

- Europe : 20% (notre région, devise euro)

- Asie développée : 10% (Japon, Corée du Sud)

- Émergents : 10% (croissance future)

Adaptation française réaliste :

- États-Unis : 40% (réduction du biais domestique)

- Europe : 40% (sur-pondération locale)

- Reste du monde : 20%

Stratégie de rééquilibrage annuel

Principe : Une fois par an, rétablir les allocations cibles.

Exemple :

- Objectif : 50% Europe / 50% USA

- Après 1 an : 45% Europe / 55% USA (USA a mieux performé)

- Action : Vendre un peu d’USA, acheter de l’Europe

Avantages :

- Prendre ses bénéfices sur ce qui a bien marché

- Acheter en solde ce qui a moins performé

- Maintenir le niveau de risque souhaité

Erreurs classiques à éviter en bourse

Erreur #1 : Vouloir devenir riche rapidement

Le piège : “Je vais doubler mon argent en 6 mois” La réalité : Les gains rapides = risques énormes La solution : Visez 7-10% par an, c’est déjà excellent

Erreur #2 : Suivre les conseils des “gourous”

Le piège : “Cette action va exploser !” La réalité : Personne ne peut prédire le futur La solution : ETF diversifiés et patience

Erreur #3 : Paniquer lors des chutes

Le piège : Vendre quand ça baisse par peur La réalité : Les chutes font partie du jeu La solution : Automatisation et vision long terme

Historique des krachs et récupérations :

Erreur #4 : Chercher le timing parfait

Le piège : “J’attends la prochaine crise pour acheter” La réalité : Time in the market > Timing the market La solution : Commencez maintenant, même petit

Erreur #5 : Négliger les frais

Impact des frais sur 30 ans (100€/mois, 7%/an) :

- ETF (0,2% frais) : 121 997€

- Fonds actif (1,5% frais) : 95 473€

- Perte : 26 524€ !

Simulateurs et outils gratuits pour débuter

Applications mobiles incontournables

1. Trading 212 – Le plus simple

- ✅ Gratuit : 0€ de frais sur ETF

- ✅ Interface : Très intuitive

- ✅ Minimum : 1€ par investissement

- ❌ Limites : Pas de PEA

2. Degiro – Le moins cher

- ✅ ETF gratuits : Selection core gratuite

- ✅ PEA disponible

- ✅ Interface pro

- ❌ Complexité : Plus technique

3. Boursorama – Le français

- ✅ PEA + Compte-titres

- ✅ Recherche : Outils d’analyse

- ✅ Sécurité : Banque française

- ❌ Frais : Plus élevés que concurrents

Simulateurs en ligne gratuits

1. Investir-Les Echos Bourse

- Portfolio virtuel avec 100 000€

- Tous les instruments disponibles

- Classement avec autres utilisateurs

2. BourseDirect – Simulateur

- Interface réelle de trading

- Formation intégrée

- Suivi performance temps réel

3. Zonebourse – Jeu de bourse

- Concours réguliers

- Analyses d’experts

- Communauté active

Outils de calcul indispensables

Calculateur intérêts composés :

- Visualisez l’impact du temps

- Testez différents scénarios

- Motivez-vous avec les projections !

Simulateur allocation d’actifs :

- Testez vos répartitions

- Analysez risque/rendement

- Optimisez votre portefeuille

Combien investir quand on débute ?

La règle des revenus

Répartition budget mensuel idéale :

- 50% : Besoins essentiels (logement, nourriture, transport)

- 30% : Loisirs et plaisirs

- 20% : Épargne et investissement

Dans les 20% d’épargne :

- 5% : Épargne de précaution (livret A)

- 15% : Investissements (bourse, immobilier)

Exemples concrets par profil

Profil junior (25-30 ans) – 2 500€/mois nets :

- Épargne totale : 500€/mois

- Livret A : 100€/mois (jusqu’à 6 mois de charges)

- Bourse : 400€/mois

- Répartition : 300€ PEA + 100€ Assurance vie

Profil intermédiaire (35-45 ans) – 4 000€/mois nets :

- Épargne totale : 800€/mois

- Épargne sécurisée : 200€/mois

- Bourse : 600€/mois

- Répartition : 400€ PEA + 200€ Assurance vie

Profil senior (45+ ans) – 5 500€/mois nets :

- Épargne totale : 1 100€/mois

- Répartition : 500€ PEA + 300€ Assurance vie + 300€ Immobilier

Démarrage progressif recommandé

Mois 1-3 : Apprentissage (50€/mois)

- 1 ETF simple (MSCI World)

- Observez les fluctuations

- Habituez-vous à l’interface

Mois 4-6 : Montée en puissance (150€/mois)

- Ajoutez un 2ème ETF (diversification)

- Augmentez progressivement

- Lisez et formez-vous

Mois 7+ : Rythme de croisière (objectif final)

- Allocation définitive

- Automatisation complète

- Révision annuelle seulement

Les meilleurs courtiers pour débuter en 2026

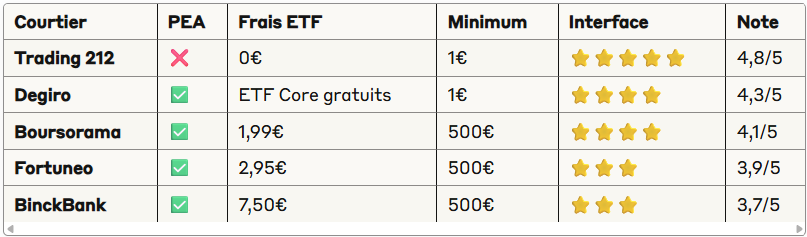

Comparatif détaillé

Notre recommandation par profil

Pour débuter sans PEA :

- Trading 212 : Interface parfaite, 0€ de frais

- Démarrez avec 25€/mois sur MSCI World

Pour un PEA français :

- Degiro : ETF gratuits + interface pro

- Alternative : Boursorama (plus cher mais plus simple)

Pour gros investisseurs :

- Interactive Brokers : Frais dégressifs, outils avancés

- Lynx : Interface professionnelle

FAQ Investissement Bourse Débutant

Quel montant minimum pour commencer ?

Réponse : 25€/mois suffisent ! Avec Trading 212, vous pouvez même investir 1€. Le plus important : commencer, même petit.

Est-ce que je peux perdre plus que mon investissement ?

Réponse : Non ! Avec les ETF et actions, votre perte maximale = 100% de votre investissement. Pas de découvert possible.

Quand vendre mes investissements ?

Réponse : Le plus tard possible ! L’idéal : jamais, et léguer à vos enfants. Sinon : uniquement pour des projets de vie majeurs (achat immobilier, retraite).

Dois-je déclarer mes gains ?

Réponse :

- PEA : Rien à déclarer si pas de rachat

- Compte-titres : Déclaration automatique par le courtier

- Assurance vie : Seulement en cas de rachat

Comment choisir entre ETF capitalisant et distribuant ?

Réponse :

- Capitalisant : Les dividendes sont réinvestis automatiquement (recommandé pour l’accumulation)

- Distribuant : Vous recevez les dividendes (pour créer un complément de revenu)

Que faire en cas de krach boursier ?

Réponse :

- Ne pas paniquer : tous les krachs se sont résorbés

- Continuer à investir : vous achetez en “solde”

- Éventuellement augmenter : opportunité d’achat

- Surtout ne pas vendre : cristalliser les pertes

Conclusion : Votre indépendance financière commence aujourd’hui

Investir en bourse n’est plus réservé aux experts de Wall Street. Avec les ETF, les applications mobiles et ce guide, vous avez toutes les clés pour faire fructifier votre épargne intelligemment.

Les 3 étapes pour commencer dès maintenant :

- Ouvrez un PEA chez Degiro ou Boursorama cette semaine

- Configurez un virement automatique de 100€/mois minimum

- Achetez votre premier ETF MSCI World ou CAC 40

Rappel crucial : Ne pas investir en 2026, c’est accepter de perdre de l’argent face à l’inflation. Chaque mois d’attente vous coûte des centaines d’euros de gains futurs.

L’investissement en bourse, c’est : ✅ Simple : 1 ETF suffit pour commencer ✅ Accessible : 25€/mois minimum ✅ Rentable : 7-10% par an historiquement ✅ Flexible : Liquidité quasi-immédiate ✅ Fiscal : PEA = 0% d’impôt après 5 ans

Votre “moi” de dans 30 ans vous remerciera d’avoir commencé aujourd’hui plutôt que demain. Les intérêts composés n’attendent personne !

Action immédiate : Avant de fermer cet article, ouvrez un nouvel onglet et créez votre compte chez un courtier. Dans 30 minutes, vous pourrez être propriétaire de parts des plus grandes entreprises mondiales !

Investir comporte des risques de perte en capital. Les performances passées ne présagent pas des performances futures. Cet article est à des fins éducatives et ne constitue pas un conseil en investissement personnalisé.

Sources :

- AMF (Autorité des Marchés Financiers) – Statistiques 2025

- Morningstar – Performance historique des ETF

- Banque de France – Taux d’épargne des ménages

- MSCI – Indices de référence mondiaux